华安证券股份有限公司张帆近期对恒立液压进行研究并发布了研究报告《短期扰动不改长期趋势,持续看好非挖及海外拓展》,本报告对恒立液压给出买入评级,当前股价为51.08元。

2023年公司实现营业收入89.85亿元(+9.6%);归属于上市公司股东的净利润24.99亿元(+6.7%),扣非后归母纯利润是24.47亿元(+9.7%);全年综合毛利率为41.9%,较2022年的40.55%略有提升;经营活动产生的现金流净额为26.77亿元(+29.7%)。2023年度面对国内下游工程机械需求持续下行,公司实现小幅增长,净利率同比基本持平,根本原因为:1)多元化战略贡献增量,非工程机械行业的新产品占比提升,且毛利率更高;2)持续推动国际化战略,海外市场占有率逐步提升。

2024年一季度公司实现营业收入23.62亿元(-2.7%);归属上市公司股东的净利润6.02亿元(-3.8%),扣非后归母纯利润是5.86亿元(-2.3%);综合毛利率40.1%,与去年同期的40.86%接近。我们预计一季度业绩下滑根本原因还是受下游工程机械行业拖累。

根据公司2023年年报,液压油缸板块中,非标油缸销售保持稳定增长,其中高空作业平台及工业用非标油缸表现亮眼,增速较高;泵阀板块中,高空作业平台、农机、路机、混凝土泵送、旋挖钻机等非挖领域也取得了不错的成绩,一方面,公司通过为客户提供具备性价比的一站式系统解决方案赢得了更多的市场占有率;另一方面,公司依托全球化战略布局,进一步开拓高空作业平台、农机和路机的海外市场;铸造板块中,公司持续技术创新,布局工业、新能源、汽车部件、医疗、高铁等行业,并积极开拓海外市场,累计全年开发非工程机械新品103项。

同时,公司持续进行国际化探索,2023年墨西哥液压件生产基地主体工程基本完工,预计于2024年2季度试生产,同时公司2023年在新加坡、巴西设立了子公司,逐步扩大海外服务网络。2023年公司国内市场收入增长9.11%,海外市场出售的收益增长9.95%。我们大家都认为随着墨西哥工厂的投产以及海外子公司的协同,2024年公司海外市场有望加速扩张。电驱动领域长期战略布局,初显成效

电动化是工程机械行业发展的重要趋势,公司长期战略布局的线性驱动器项目目前各项基建已初步完成。依据公司2023年年报,该项目含有三个事业部——电动缸事业部、丝杠事业部和导轨事业部。电动缸事业部产品线不断延展,目前已完成高空作业平台客户全系列纯电车型的应用开发;海事电缸订单量持续上升,累计达到36条船。而滚珠丝杠、滚柱丝杠、导轨等部分样品在试制中,于2024年一季度试生产。公司项目正如期进行,截至2023年底,累计进度达38.11%,未来仍会持续推进。投资建议

向未来看,我们大家都认为行业端,工程机械行业设施更新周期临近,叠加大规模设备更新的政策驱动,2024年行业有望筑底回升;公司端,公司阿尔法属性较强,挖机领域市占率持续提升,非挖及海外市场持续拓展,同时盈利能力保持在较高水准。因此,我们仍看好公司长期发展。

1)高端液压件核心技术难以突破;2)国内基建政策支持没有到达预期;3)下游整机厂需求没有到达预期;4)非挖领域及海外市场拓展不及预期。

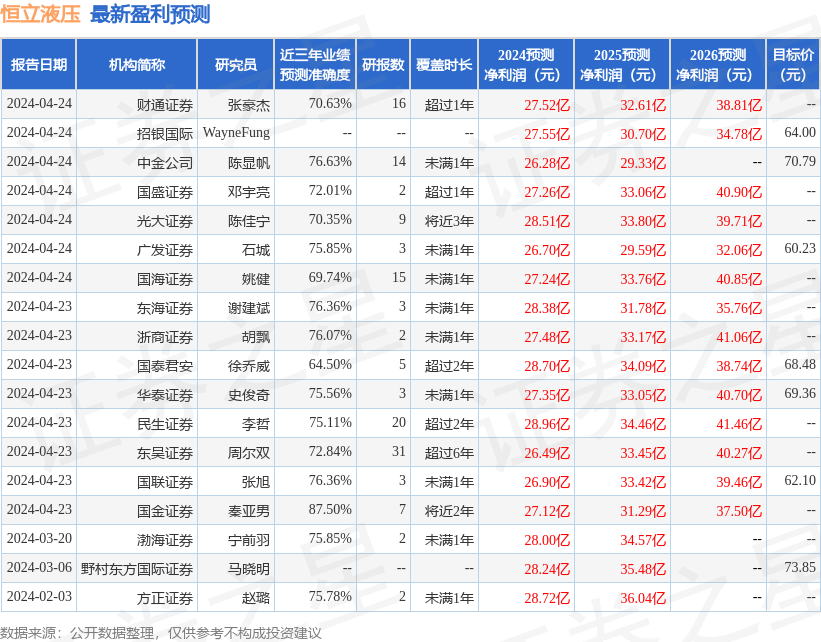

证券之星数据中心根据近三年发布的研报数据计算,国金证券秦亚男研究员团队对该股研究较为深入,近三年预测准确度均值高达87.5%,其预测2024年度归属净利润为盈利27.12亿,根据现价换算的预测PE为25.26。

该股最近90天内共有18家机构给出评级,买入评级13家,增持评级5家;过去90天内机构目标均价为66.19。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

证券之星估值分析提示恒立液压盈利能力优秀,未来营收成长性良好。综合基本面各维度看,股价合理。更多

以上内容与证券之星立场无关。证券之星发布此内容的目的是传播更多详细的信息,证券之星对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关联的内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至,我们将安排核实处理。